「不動産投資を始めると節税効果が得られます!」なんてうたい文句をよく目にしますよね。

- 「節税ってホントなの…?」

- 「どうして不動産投資で節税ができるの?」

- 「税金の仕組みが難しくてよくわからない」

こんな疑問や悩みを持っている方も多いでしょう。

たしかに、不動産投資で節税効果を得ることは可能です。

ですが、多くの方が節税の仕組みや節税効果を最大限に引き出す方法を知らないまま不動産投資をはじめてしまうので、疑問視される意見が多くなってしまっている印象を受けます。

誰もが不動産を所有すれば節税効果を得られるわけではありません。

しっかりと仕組みを理解し、効果が最大限得られるような物件を見極め、初めて節税という側面が生きてきます。

今回は、一見難しい「不動産投資での節税」の効果と仕組みを詳しく解説いたします。

さらに節税効果目的で不動産投資をはじめるリスクもご紹介しますので、ぜひ参考にしてみてくださいね。

1章 節税目的ではじめる不動産投資は危険?気をつけておきたい3つのポイント

そもそも不動産投資に節税効果はあるのでしょうか?

その答えは、「効果はある」です。

しかし、「節税目的で不動産投資を始めたがうまくいかなかった」という声が多いのも事実です。

では、なぜうまく節税ができなかったのでしょうか?

ここでは、節税目的で不動産投資を行う際に気を付けておきたいポイントを3つご紹介いたします。

ポイント➀:節税で還付される金額には上限がある

節税できる金額は無限ではありません。

当然ですが上限が決まっています。

節税と聞くと「多くの金額が還ってくる」と勘違いされる方も珍しくありません。

その上限とは「徴収されている税額分」です。

簡単に言えば、「税金として取られた金額以上は節税ができない」ということですね。

では、その上限とはいくらなのか?

この具体的な金額を把握する方法を解説いたします。

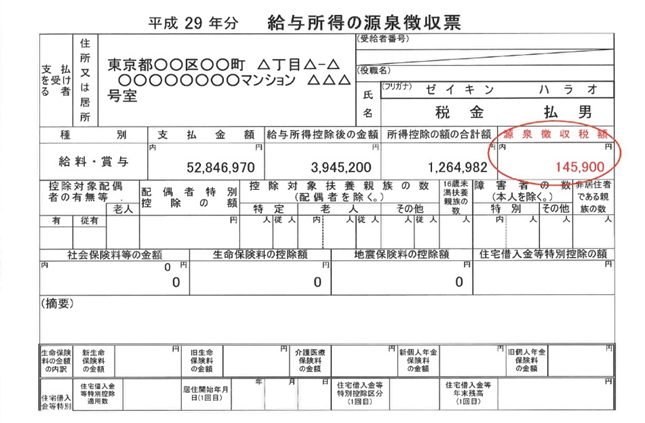

こちらは、「給与所得の源泉徴収票」の見本です。

赤い丸で囲った「源泉徴収税額」の項目が、いわゆる国に納めた税金(所得税)の合計額です。

つまり、この例の場合、どんなに節税効果を最大限にまで得たとしても、還付される額は145,900円より多くなることは決してありません。

最大でいくらまで税金が戻ってくるのかは、源泉徴収票の源泉徴収額の欄を見ていただければ簡単に知ることができます。

この金額は所得に応じて額も変動しますので、個人差があります。

自分だったらいくらまで節税できるのか、ぜひ皆さんも確かめてみてください。

ポイント②:節税効果はいつまでも続かない

不動産を所有している限り、節税効果を半永久的に得られると勘違いされている方が多いようです。

実際は、節税効果をしっかりと得られる期間が存在します。

当然ながら、その期間を過ぎてしまえば節税の効果は薄れる一方です。

将来的には節税効果は切れてしまいます。

では、具体的に効果が得られる期間がいつまでなのか見ていきましょう。

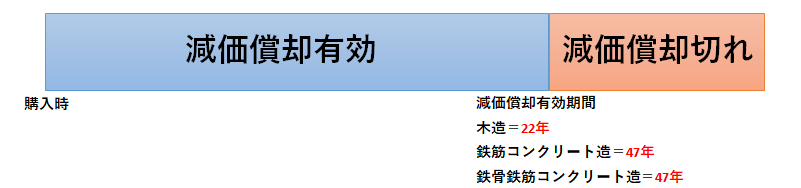

別の章で節税効果の仕組みは述べさせていただきますが、不動産投資をすると節税効果が得られるカラクリには「減価償却」が大きく関係しています。

この減価償却が有効に働く限り、節税の効果も有効であると認識してください。

言い換えれば、「減価償却ができなくなった年以降は、節税効果もほぼなくなってしまう」ということです。

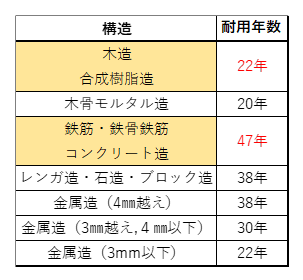

さらに、この減価償却費が有効である期間は所有している物件の構造によって異なります。

所有不動産が木造であれば減価償却が有効な期限は22年ですし、鉄筋コンクリート造であれば47年と、有効年数に差が生じます。

さらに、購入した物件が中古物件である場合には、表の耐用年数から築年数を引いた数値が減価償却の有効期間となります。

(例:木造・築10年の物件を購入した場合の耐用年数は22年-10年=12年となります)

ポイント③:不動産投資最大の目的は「長期的安定収入」であること

節税目的で不動産投資を行うと、なぜ失敗しやすいのか?

それは、そもそも不動産投資最大の目的は「長期的安定収入を得る」ことだからです。

入居者から家賃収入を得ることで所得増加や年金対策を行うなど、長期的で安定的な不労所得を見込むことこそができるのが不動産投資の一番のメリットなのです。

不動産投資は節税を行うために生まれた投資手法ではありません。

あくまでも節税効果をもたらしてくれる側面を持ち合わせているだけなのです。

節税効果を最大限に引き出すために物件選定を行ってしまうと、当初の不労所得を得る目的から外れてしまいます。

そのため、一度運営が傾くと軌道修正が難しく、結果として失敗してしまうケースが多くなるのです。

2章 不動産投資で節税効果が得られる仕組み

ここまでは、節税効果を目的とした不動産投資の危険性や気を付けておきたいポイントをご紹介させていただきました。ですが、不動産投資に節税効果があるのは事実です。ここからは、なぜ不動産投資を行うことで節税をすることができるのか、その仕組みをご紹介いたします。

2-1 給与収入と不動産収入は損益通算ができる

不動産投資で節税ができる理由、それは「給与収入と不動産収入は損益通算ができるから」です。

具体的な数字を用いて見てみましょう。

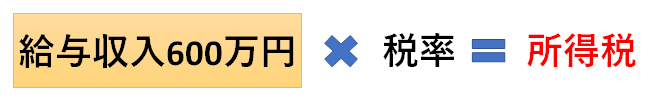

勤め先の会社からの給料以外に収入がない場合は、通常上記のような形で所得税が計算されます。

(※本来であれば控除等がありますが、今回は解説上わかりやすくするため省いております。)

では、不動産投資をはじめた場合はどうなるのでしょうか。

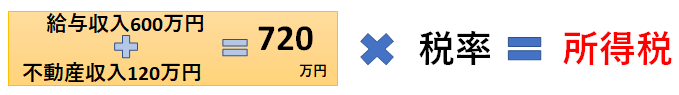

例)給与収入600万円

家賃10万円のマンション1室所有中:年間の不動産収入120万円

この例ですと、通常の給与収入600万円と年間の家賃収入120万円を合わせた720万円が総所得ということになります。

この場合は不動産投資を始める前後では、始めた後の方が税金増となります。

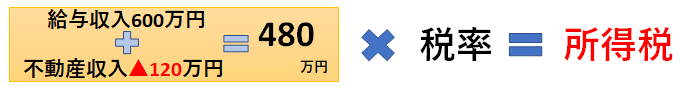

それでは、不動産収入が赤字であった場合はどうなるでしょうか

給与収入の600万円に対し、不動産収入が120万円の赤字であった場合の総所得は、足して480万円になります。

この赤字である分の「損」と、黒字である「益」を足す(通算すること)ができるので、節税が実現するのです。

今回であれば総所得が600万円から480万円に減額されるので、本来徴収されている所得税から、多く納めすぎた分の税金が返還されます。

結果として、不動産投資をすることで節税効果を得ることになります。では、「不動産収入が赤字」とはいったいどうゆうことなのでしょうか?

2-2 不動産収入を赤字にできる経費計上とは?

不動産投資では、しっかりと収入を得た上で、会計上は収入を赤字にすることが可能です。

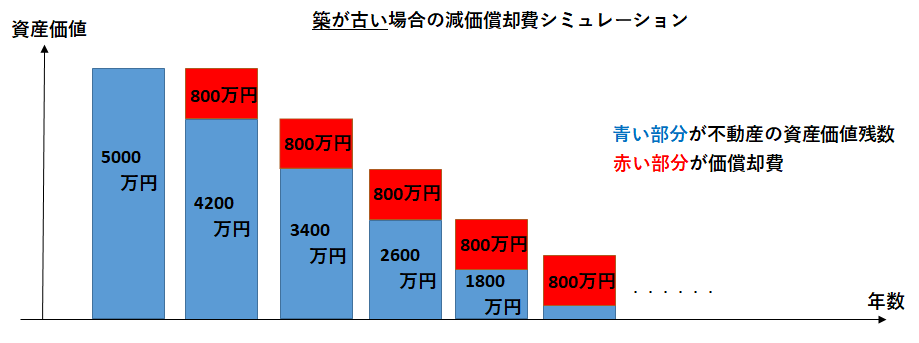

大家業は個人事業主とみなされます。簡単に言えば、会社の社長というわけです。会社を経営するうえで必要な出費を経費と呼びます。この経費を計上することにより、家賃収入から差し引くことができます。

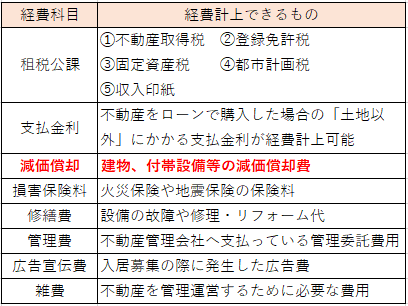

●主な経費の種類

上記が主な経費の種類です。

これらを計上することにより、家賃収入から差し引くことが可能です。

しかし、「これでは実質の手残り資金も少なくなってしまい、不動産投資の意味がないのでは?」と感じる方も多いのではないでしょうか。そこで、重要になってくるのが「減価償却費」です。

2-3 ポイントは減価償却費!減価償却費の上手な使い方

不動産投資で赤字を生み出す根源が、減価償却費なのです。

この減価償却費をうまく利用することで、不動産収入の実際の手残りを減らすことなく、会計上の数字を小さく見積もることが可能となります。

購入した不動産も経費計上することができます。

その際、一度にまとめて購入金額分を経費計上するのではなく、将来にわたり利用可能な年数で均等に分配し、毎年経費として計上することとしています。

これが減価償却費です。

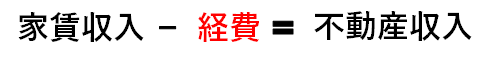

減価償却費とは図のように、一度に5000万円を経費計上するのではなく、毎年800万円ずつ経費計上していくイメージです。

実際には800万円ものお金が出費として発生しているわけではなく、あくまでも資産価値の減少との名目なので、家賃収入はしっかりプラスの収入となのにも関わらず、不動産収入は赤字になるという矛盾が生じます。

この矛盾を上手に利用することで、節税効果を得ることができるのです。

ちなみに、この将来にわたり利用可能な年数こそが、1章で解説した「耐用年数」です。

つまり木造であれば22年ですし、鉄筋コンクリート造であれば47年となってくるわけです。

3章 節税効果を存分に発揮する物件選びとは

「節税目的で不動産投資をはじめるのは危険だ」とはいえ、この目的で不動産投資に成功している方も当然いらっしゃいます。

では、節税目的で不動産投資をはじめる場合にはどのような物件を選定すれば成功しやすいのでしょうか?

ここからは、具体的な物件の選び方をご紹介いたします。

3-1 減価償却費を多く計上できる物件を購入すべし!

2章で解説した通り、減価償却費のおかげで節税が可能となるのです。

ですから、この減価償却費が大きい物件を購入するのが最も効果的であると言えます。

そこで注目していただきたいのが物件の築年数です。

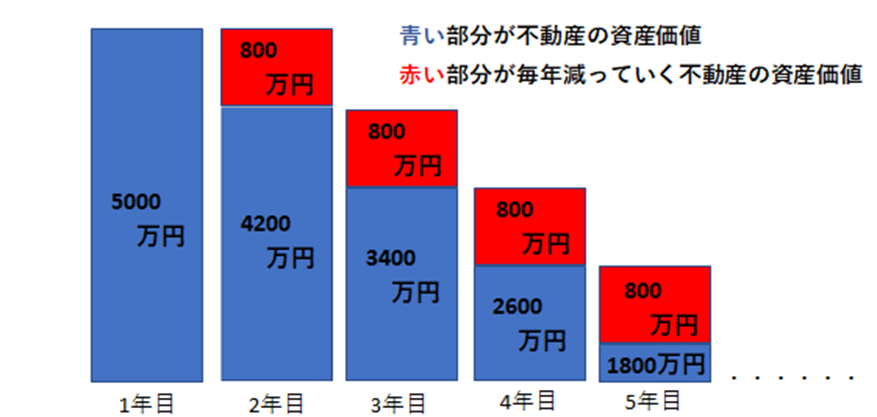

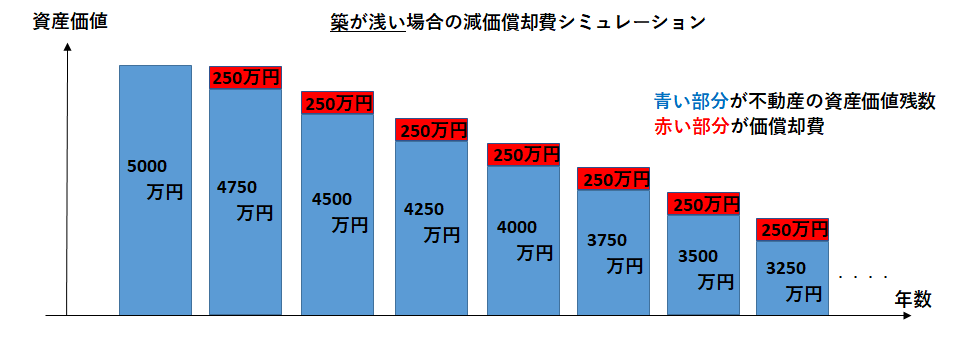

築年数が浅い物件と古い物件の簡単な減価償却費シミュレーションです。

築年数が浅い物件は、将来にわたり利用可能な年数が多いので、毎年減価償却できる費用も小さいです。逆に築年数が古い物件であれば、将来にわたり利用可能な年数が少ないため、一年で減価償却できる費用も多いことがわかります。

結果、築年数が古い物件であるのほど節税効果が高いことが分かります。

しかしあまりにも築年数が古いと、入居者が現れなかったり修繕費用などがかさんでしまう可能性が高いので、築15年前後の物件を購入することをお勧めいたします。

3-2 区分マンションよりも1棟を購入すべし!

不動産の資産価値が高ければ高いほど、減価償却費は多くなります。

つまり区分マンションと1棟アパート・マンションを比較したとき、単純に購入価格が高い1棟アパート・マンションの方が減価償却費も多くなるのです。

本気で節税を狙っているのであれば、区分マンションよりも1棟にチャレンジされたほうが節税の効果は絶大です。

ですが!あくまでも一般論であり、1棟アパート・マンションの運営は区分の運営と比較すると、とても大変で難しいです。

不動産投資未経験で自己資金に大きな余裕がない限りは、区分マンションでの節税をお勧めします。

まとめ

いかがでしたでしょうか?

不動産投資と節税はとても密接に絡んでおり、また仕組みを理解するのも大変かと思われます。

ですが、不動産投資を行う上では切り離せない部分でもありますし、自分にとってプラスをもたらしてくれることもまた事実です。

節税目的で不動産投資を行うことそのものは悪いことだと思いません。

ですが忘れてはいけないのが、節税できる金額には上限があり、節税できる期間があり、そして不動産投資とは不労所得を得ることが一番の目的であるということ。

以上3つの点をしっかりと抑え、ぜひ堅実な不動産投資を目指してみてくださいね。

コメント