- 新築や不動産を購入して取得した場合に、課せられる不動産取得税には安くなる軽減制度というものがあります。

軽減制度で、0円になることがあるとか聞くことがありますが、一体どれぐらい安くなるか気になりますよね。

この記事では不動産取得税の軽減制度についてわかりやすく説明をしております。

また、軽減額を計算ができますよう、シミュレーションで解説しています。

さらに軽減制度を受けるための申請方法についてもご紹介したいと思います。

不動産取得税は購入してから“半年後ぐらいの忘れたころ”に納付書が届きます。

あらかじめ不動産取得税の概算を知ることで、いざ納付書がきた際に慌てることはなくなるでしょう。

0章 不動産取得税とは

不動産取得税は取得する不動産の用途に応じて軽減することができます。

取得した不動産によっては0円になる場合もあります。

少しでも税金が安くなり、税金がかからなくなれば嬉しいですよね。

ただし全ての不動産が一律に同じ割合で軽減されるわけではありません。

例えば、住宅用で購入される場合と店舗用として購入する場合とでは、税率や軽減内容が違ってきます。

この章では、軽減の種類を説明する前に、まず不動産取得税とはどんな税金なのか基本となる概要についてご説明します。

不動産取得税とは、土地や家屋の購入など不動産の所有権を取得した際に1度だけ課税される税金(地方税)です。

不動産の取得については有償無償問わず登記の有無も関係なく、課税されます。

また、個人、法人を問いません。

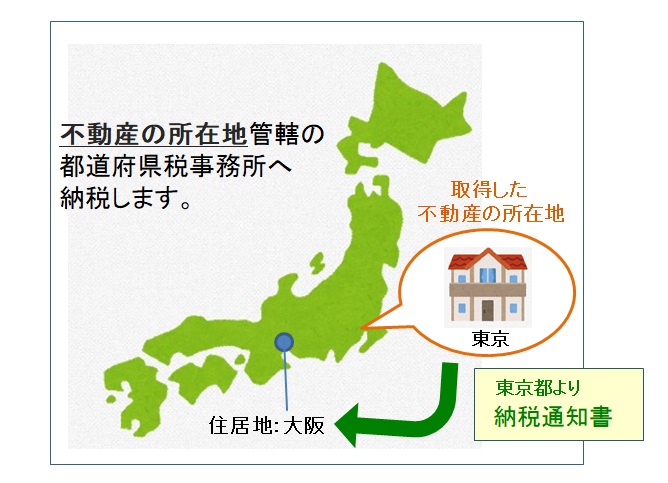

原則として、取得した不動産の所在地を管轄する都道府県に納税します。

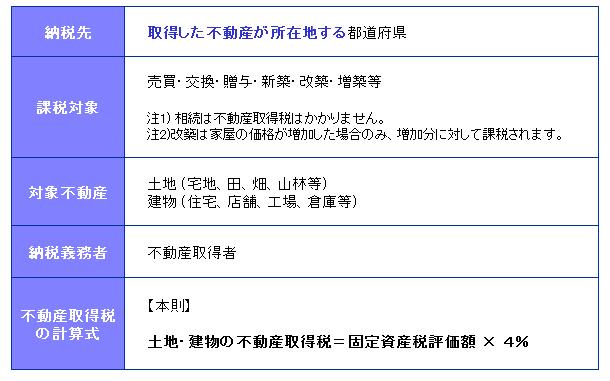

【不動産取得税とは】

不動産取得税の基本的な概要と本則をまとめてみました。

※固定資産税評価額

固定資産税評価額は、土地や家屋などの固定資産税を決める際の基準となる評価額のことです。

1章 不動産取得税における軽減制度

不動産取得税の軽減制度には、2種類あって申請手続きが不要な制度と申請手続きが必要な制度があります。

1-1. 申請手続き不要の軽減制度

一般的に家屋や土地を取得した際には、登記がなされるため各都道府県税事務所で不動産の取得がされたことが把握できるため、申請が不要となるようです。

まずは、申請手続きが不要で自動的に軽減制度が適用される制度を見ていきましょう。

その1. 税率の軽減

本則の税率は4%ですが取得日が2021年3月31日までは次の表の税率が適用されます。

土地は住宅用・住宅以外の家屋用ともに3%に軽減されます。

家屋は自己の住居用、賃貸用ともに住宅用であれば3%に軽減されます。

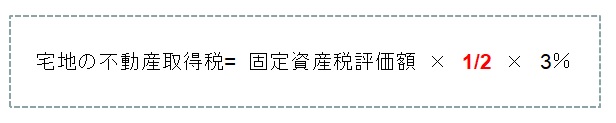

その2. 宅地の固定資産税評価額が2分の1に軽減

その2. 宅地の固定資産税評価額が2分の1に軽減

2021年3月31日までに宅地を取得した場合、固定資産税評価額が2分の1になります。

宅地上に建てられた家屋が住宅用と住宅以外の家屋用…(事務所、店舗等)など用途を問わず軽減制度が適用されます。

また、自己の住居用、賃貸用問わず2分の1に軽減されます。

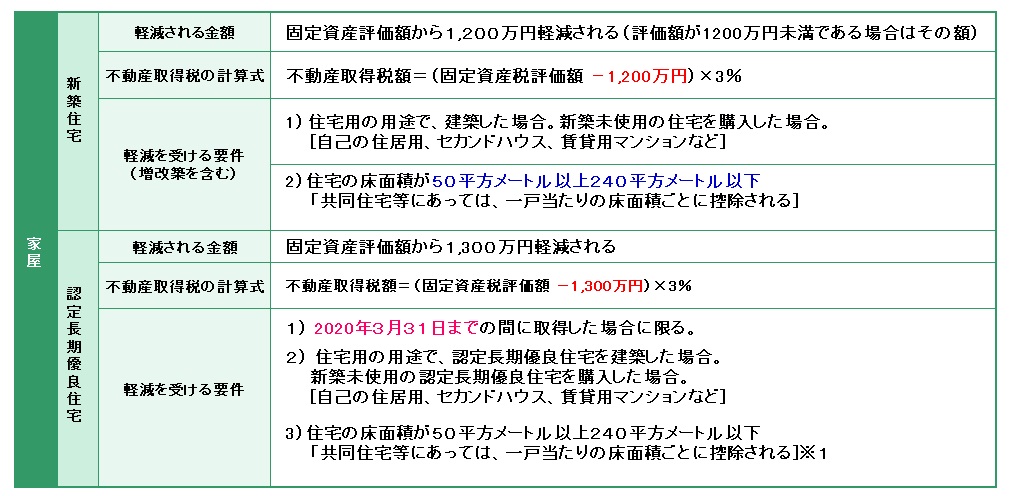

1-2. 申請手続きが必要な軽減制度

新築、中古住宅とその土地を取得した場合、申請手続きをすることにより次のような軽減制度が適用されます。

軽減が適用されるにはある一定の条件があり、詳細につきましては2章『住宅取得における軽減制度の詳細』で説明します。

その1. 家屋の固定資産評価額の軽減

固定資産評価額から下記金額が軽減されます。

新築住宅:1200万円(認定長期優良住宅:1300万円)

中古住宅:中古住宅が新築された時期により100~1200万円軽減。

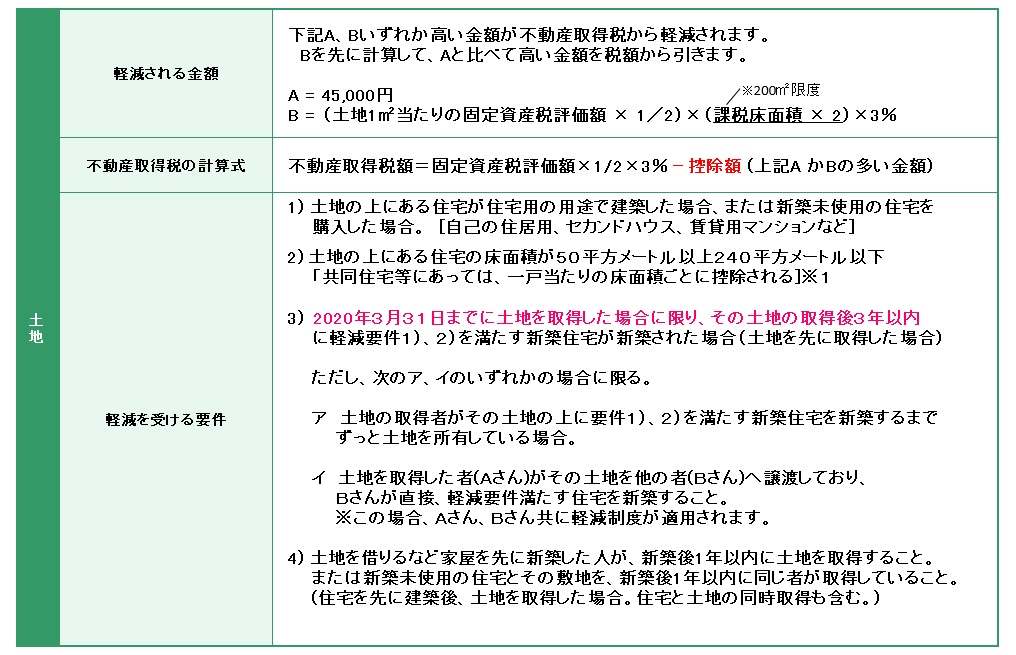

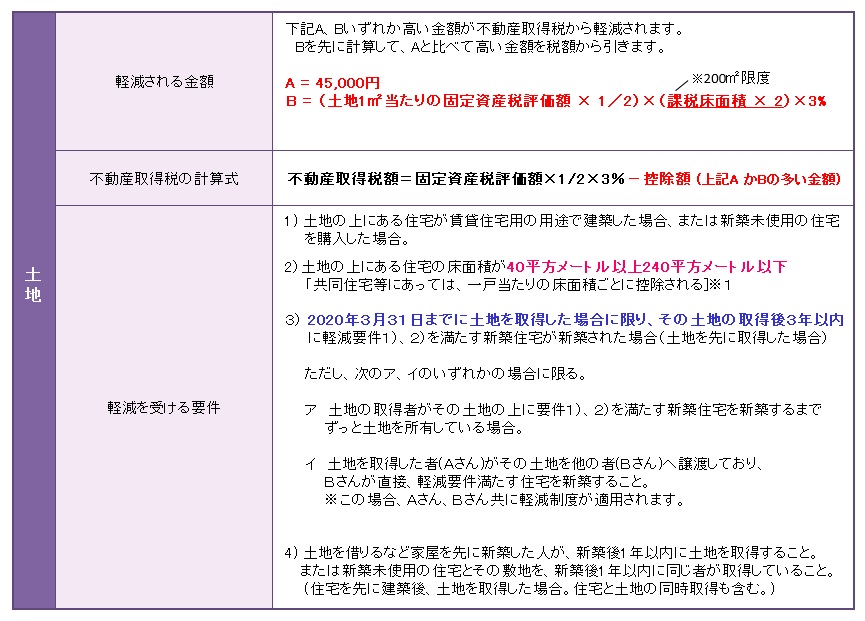

その2. 土地の税額の軽額

土地の不動産取得税から下記金額(A)または(B)の高い金額が税額から軽減されます。

(A)45000円または

(B)一定の計算式

※(土地1㎡あたりの固定資産評価額×1/2)×(家屋の床面積×2)×3%

1-3. 軽減制度の適用イメージ

不動産取得税は手続きが不要な場合と必要な場合があることがわかりました。

ここでは全体像を把握できますよう、軽減制度をわかりやすくまとめてみました。

ご自分がどの軽減制度が受けられて、申請手続きが必要なのかどうか先にイメージをつかんで読み進めていただきたいです。

なお、手続き方法については、4章『軽減措置を受ける申請方法』で説明しています。

【まるわかり!不動産取得税の軽減制度/サルでもわかるイメージ図】

☆図をクリックすると拡大して見れます

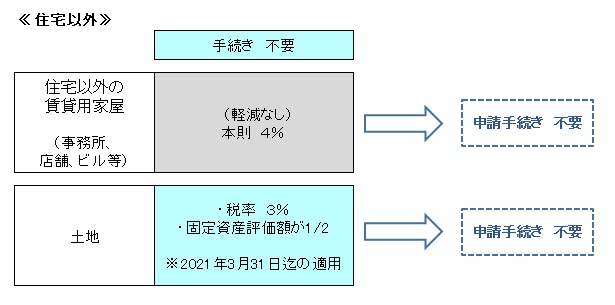

2章 住宅取得における軽減制度の詳細

不動産取得税は生活に必須のものであるという配慮から、住宅用家屋と土地についていくつか税額の軽減制度が用意されています。

この章では申請手続きが必要な軽減制度について、どのような要件を満たせば、軽減が適用されるのか具体的に説明したいと思います。

2-1. 新築住宅とその敷地の軽減制度

次の表の要件を満たす新築住宅とその敷地を取得した場合は、軽減制度が適用されます。

なお家屋の増築・改築をした場合にも、増改築後の床面積で判定され、要件が満たせば軽減制度が適用されます。

*認定長期優良住宅について

2020年3月31日までの間に長期的に良好な状態で使用できる優良住宅を新築したり、買ったりした場合には固定資産税評価額から1300万円控除されます。

☆図をクリックすると拡大して見れます

■新築住宅とその敷地の軽減制度

※軽減を受けるには要件1)、2)を満たし、かつ3)または4)のいずれかの要件を満たす必要があります。

※軽減を受けるには要件1)、2)を満たし、かつ3)または4)のいずれかの要件を満たす必要があります。

※4)の新築住宅は1998年4月1日以後に新築されたものに限ります。

※分譲マンション等の床面積の判定

床面積の判定については分譲マンション等の共同住宅等にあっては、一戸当たりの床面積で判定します。

分譲マンションには1戸あたり専有部分(各区分所有者が単独に所有する部屋部分)と共用部分(エントランスから各戸へ通じる共用廊下や通路など)が存在します。

共用部分の持分があることを忘れがちですが、専有部分、共用部分ともに購入したことになるので、専有部分と共用部分を併せた持分の床面積が不動産取得税の課税対象となります。

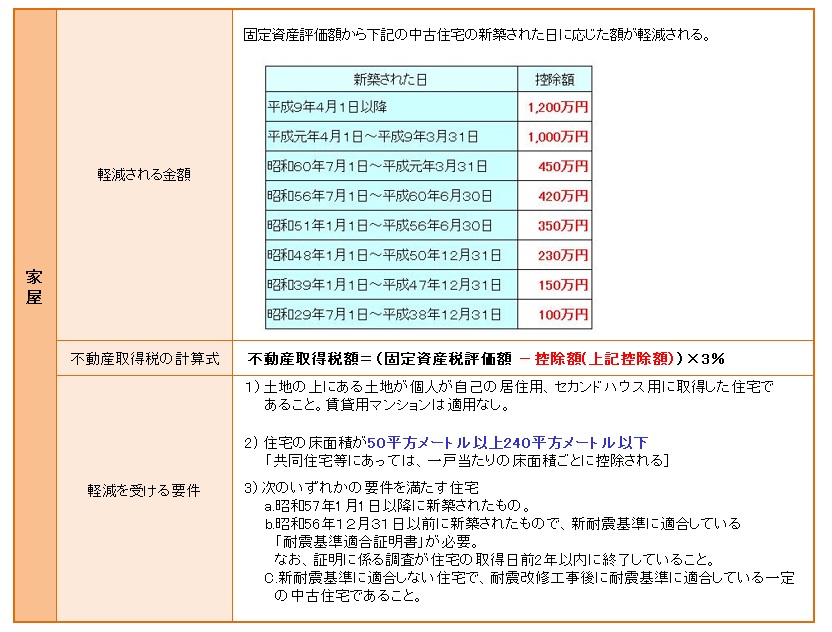

2-2. 中古住宅とその敷地の軽減制度

次の表の要件を満たす中古マンションを取得し、耐震基準に適合した住宅である場合は、新築年月日に応じた額が控除されます。

☆図をクリックすると拡大して見れます

■中古住宅とその敷地の軽減制度

※軽減を受けるには要件1)から3)全ての要件を満たす必要があります。

※軽減を受けるには要件1)、2)、3)を満たし、かつ4)または5)のいずれかの要件を満たす必要があります。

※3)のCについては詳細の規定があり、各都道府県税事務所にご確認下さい。

※控除額等については、各都道府県によって若干相違する場合があります。

事前に不動産所在の各都道府県税事務所にご確認下さい。

図表は東京都主税局より参照。

※「耐震基準適合証明書」は、建物の耐震性が基準を満たすことを建築士等が証明する書類です。

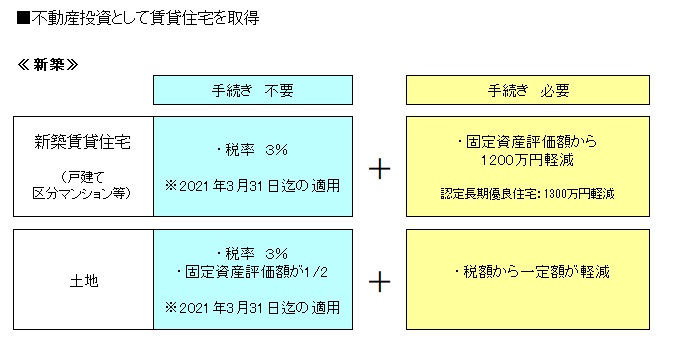

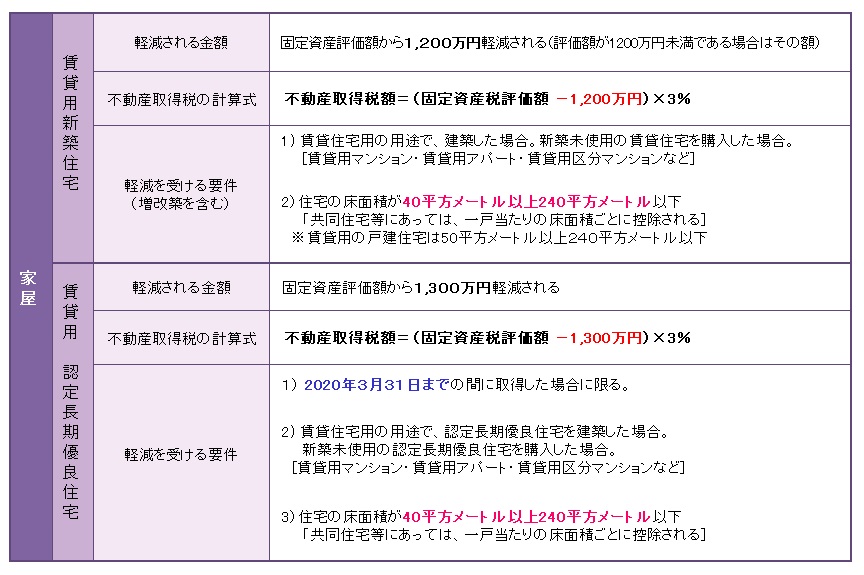

2-3. 賃貸用不動産の軽減制度

不動産投資でアパートやワンルームマンション等の賃貸用住宅を取得した場合も軽減制度の適用があります。

申請手続き不要の軽減制度は住宅用であれば①税率の3%軽減制度と②宅地の固定資産税評価額を2分の1とする軽減制度(2021年3月31日までの取得)が適用されます。

(店舗や事務所など住宅以外の賃貸家屋は1/2の軽減制度のみしか適用されず、税率は本則4%になります。)

ただし、申請が必要な軽減制度に関しては賃貸用新築住宅に限り軽減制度が適応されます。

中古の賃貸用住宅の場合、軽減制度は適応されませんのでご注意ください。

自己が住むための住宅用と違って新築賃貸用の場合、適用要件は床面積だけが違います。

自己が住む新築住宅の場合は、住宅の床面積が50㎡以上240㎡以下でしたが、賃貸用の新築住宅の軽減要件の床面積は、”40㎡以上240㎡以下”となります。

☆図をクリックすると拡大して見れます

■新築賃貸用住宅とその敷地の軽減制度

※軽減を受けるには要件1)、2)を満たし、かつ3)または4)のいずれかの要件を満たす必要があります。

※不動産の取得日は賃貸物件の完成日ではなく、「借主が最初に使用した日」になります。

2-4. 不動産取得税 計算例

実際に不動産取得税を計算してみましょう。

※次の事例は住宅の軽減要件を満たしている場合に限ります。

【例1:新築戸建てを購入した場合】

2019年1月に土地付き戸建てを購入。

・住宅の延べ床面積:150㎡ 固定資産評価額:1000万円

・土地面積:120㎡ 固定資産評価額:2400万円

[家屋の不動産取得税]

(1000万円-1000万円※)×3%= 0円

※評価額が1200万円未満の場合は評価額と同じ金額1000万円が控除額となります。

[土地の不動産取得税]

①2400万円 × 1/2 × 3%= 36万円

②軽減される額

A:45000円

B:(2400万円÷120㎡×1/2)× 200㎡※(注1) × 3%=60万円

※注1:床面積150㎡×2で300㎡ですが、200㎡が限度。

→A,Bのいずれか高い金額が控除額となり、控除額は60万円。

③36万円-60万円=0円

【計算結果】納める金額:家屋0円+土地 0円=0円となり、不動産取得税はかかりません。

【例2:中古マンションを購入した場合】

2019年2月に自己が住む居住用の中古マンションを購入。

・平成10年築

・家屋の床面積:70㎡ 固定資産評価額:1300万円

・共有持分土地面積:50㎡ 固定資産評価額:3000万円

[家屋の不動産取得税]

(1300万円-1200万円)×3%= 3万円

[土地の不動産取得税]

①3000万円 × 1/2 × 3%= 45万円

②軽減される額

A:45000円

B:(3000万円÷50㎡×1/2)× (70㎡×2) × 3%=126万円

→A,Bのいずれか高い金額が控除額となり、控除額は126万円。

③45万円-126万円=0円

【計算結果】納める金額:家屋3万円+土地 0円=3万円となります。

【例3:不動産投資で中古マンションを購入した場合】

2019年2月に賃貸用の中古ワンルームマンションを購入。

・平成10年築

・家屋の床面積:28㎡ 固定資産評価額:260万円

・共有持分土地面積:7.5㎡ 固定資産評価額:230万円

[家屋の不動産取得税]

260万×3%= 78,000円

[土地の不動産取得税]

230万× 1/2 × 3%= 34,500円

【計算結果】納める金額:家屋78,000円+土地34,500円=112,500円となります。

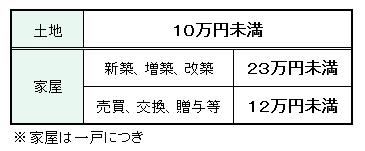

3章 非課税、免税点について

次のような場合、不動産取得税は課税されません。

【非課税になる要件】

1. 相続により不動産を取得した場合

2. 宗教法人や学校法人が、その法人の本来の事業にために不動産を取得した場合

3. 公共の用に供する道路などの用地を取得した場合

【免税点になる要件】

固定資産評価額が次の金額未満の場合、不動産取得税は課税されません。

[家屋一戸について]

次のAまたはBの場合は、その前後の土地又は家屋の取得をあわせて一つの土地の取得又は一戸の家屋の取得とみなして、判断します。

A.土地を取得した方がその土地を取得した日から1年以内にその土地に隣接する土地を取得した場合

B.家屋を取得した方がその家屋を取得した日から1年以内にその家屋に附属する家屋(物置や車庫など)を取得した場合

4章 軽減措置を受ける申請方法

一般的に不動産取得税の軽減を受けるためには、住宅や土地を取得した際に登記の有無にかかわらず、所在地を管轄する都道府県税事務所に『不動産取得税申告書』を提出します。

不動産の取得日から10日〜60日以内に『不動産取得税申告書』と必要添付書類を提出します。

※都道府県によって申請期限は違います。(例)東京都:30日以内、大阪府:20日以内

また新築と中古とでは、申請手続きの流れが変わります。

【軽減措置を受けるための申告の流れ】

◆新築の場合

新築の場合は、土地の評価額が先にわかっていても家屋の評価額はまだわかりません。

家屋の評価額は翌年になってから確定するため、翌年に管轄の税事務所から納税通知書が届くようです。

軽減措置を受けるための案内書も同封されているため、必要書類を用意して申請手続きをしましょう。

◆中古の場合

中古の場合は、次のようにいくつか申告方法のパターンが想定されます。

次のパターンの全て場合軽減制度の適用が受けられます。

下記以外の場合があれば、税事務所へご確認お願いします。

Aパターン:不動産取得税申告書と共に軽減制度用の申請書を提出する。

Bパターン:不動産取得税申告書を提出すると、税事務所から軽減措置の案内書(お知らせ)が届き、申請する。

Cパターン:不動産取得税の納税通知書が届いてから、軽減の申請をする。

【不動産取得税申告書の入手方法】

・都道府県税事務所の窓口

・郵送

・ホームページよりダウンロード

【申告方法】

・都道府県税事務所の窓口

・郵送

【申告時に提出する添付する書類】

不動産取得税申告書とともに添付する書類は、都道府県税事務所の保有する情報により書類の提出が不要な場合やその他の書類が必要な場合があります。

一般的な提出書類を次に挙げました。(東京都主税局ホームページより抜粋)

管轄の都道府県税事務所によっては提出書類が違う場合がありますので、ご確認ください。

[新築の場合]

1)新築未使用の住宅とその敷地を、住宅の新築から1年以内に取得した場合(同時取得を含む。)

□ 不動産取得税申告書

□ 不動産売買契約書

□ 最終代金領収書

□ 登記事項証明書(建物)、(または全部事項証明書)

□ 長期優良住宅認定通知書(取得した住宅が認定長期優良住宅である場合)

□ 平面図

※共同住宅(アパート・マンション)、店舗・事務所等との併用住宅を取得した場合は各部屋の面積のわかる寸法の入った平面図

2) 土地を取得後、3年以内に住宅を新築した場合等

□ 不動産取得税申告書

□ 不動産売買契約書(土地譲渡先が新築を建築した場合は、売却時の売買契約書も必要)

□ 最終代金領収書

□ 登記事項証明書(土地)

□ 建築工事請負契約書

□ 下記書類(譲渡の相手方が住宅を新築した場合は、当該譲渡先が建築主であると確認できる書類)

a. 検査済証

b. 建物引渡証明書〔建築業者等の印鑑証明書(原本)添付〕

c. 登記事項証明書(建物)

□ 長期優良住宅認定通知書(新築する住宅が認定長期優良住宅である場合)

□ 平面図

※共同住宅(アパート・マンション)、店舗・事務所等との併用住宅を取得した場合は各部屋の面積のわかる寸法の入った平面図

[中古住宅の場合]

■土地を取得後、1年以内に土地を取得した方が当該土地の上にある中古住宅(耐震基準適合既存住宅)を取得した場合(同時取得を含む。)

□ 不動産取得税申告書

□ 不動産売買契約書

□ 最終代金領収

□ 登記事項証明書(建物)

□ 住民票(マイナンバーの記載のないもの)など自己の居住の用に供することを証するもの昭和56年以前新築の住宅である場合は以下のいずれかの書類

a. 耐震基準適合証明書(原本)

b. 建設住宅性能評価書

c. 既存住宅売買瑕疵担保責任保険が締結されていることを証する書類

□ 平面図は各部屋の床面積が確認できるもの

■住宅用土地を取得した場合の納付猶予制度

土地を取得した日から3年以内に軽減適用要件を満たした家屋を新築する予定がある場合は、必要と認められる期間について納付を猶予する制度があります。

不動産取得税の徴収猶予申告書と必要書類を物件所在地の管轄する府税事務所に提出する必要があります。

詳細は各都道府県税事務所に確認ください。

まとめ

不動産取得税を計算式にあてはめて概算しておくことで、家計のやりくりも計画的にできるようになります。

不動産取得税は金額が大きいため、自分が住む新築や中古住宅を購入した場合は、軽減制度を受けるための申告手続きを忘れないことがポイントです。

ぜひ、税金が安くなる軽減制度を活用してくださいね。

以下の記事では、不動産投資における不動産取得税の計算方法を解説しておりますので、不動産投資家の方はぜひご参考にしてみてください。

コメント